台積電計畫對Arm IPO投資1億美元

編譯/高晟鈞

當孫正義的軟銀集團(SoftBank Group)於2016 年收購晶片公司Arm時,他非常興奮。他表示:「經過數十年的科技投資,這320億美元的收購將在未來的五年內,超越它應有的價值。」

然而,事實並非如此。

ARM的失敗到公開募股

自2016年以來,Arm的收入增長了65%,略高於整個晶片行業,但遠遠落後於行業領先者。其對物聯網的賭注研究支出,並未轉化為孫正義所預見的更高利潤。未來互聯的冰箱、門鈴和其他小工具將變得無處不在的願景,一一失敗了。

人們普遍認為,AI的繁榮將增加市場對於伺服器晶片的需求,而非對手機或電腦;然而,後者恰恰是Arm最大的晶片製造領域。

Arm股票定於週四在納斯達克開始交易,代碼為ARM。Arm將股價定為每股 51美元,而這也將成為今年最大規模的美國公開發行募股。按照這個價格,Arm 在完全稀釋後的估值將為 545 億美元,遠低於 軟銀集團收購其願景基金持有的股份時對該公司的估值(640 億美元 )。

台積電計畫投資1億美元

台灣晶片巨頭台積電TSMC表示,其董事會已經批准本周在紐約納斯達克的交易所上市Arm,提供不超過1億美元的投資。

台積電控制著全球一半以上的微晶片產量。微晶片是現代經濟的命脈,存在於從智能手機到汽車和導彈的各種產品中。而台積電與Arm已經是多年的合作夥伴,早在2000年變簽署過合作協議。

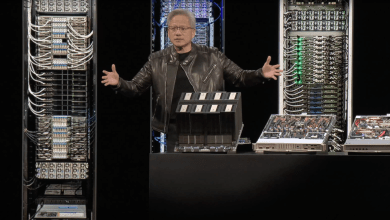

Arm在上周的一份文件中,列出了其幾大投資者的領導名單。其中便包括了許多科技巨頭,諸如Nvdia、Advanced Micro Devices、蘋果、Google、Intel和三星等等。

資料來源:TechXplore

瀏覽 712 次