華爾街人工智慧可能引發金融危機嗎?|專家論點【Howie Su】

作者:Howie Su(產業分析師)

華爾街大行正在一窩蜂投入生成式AI

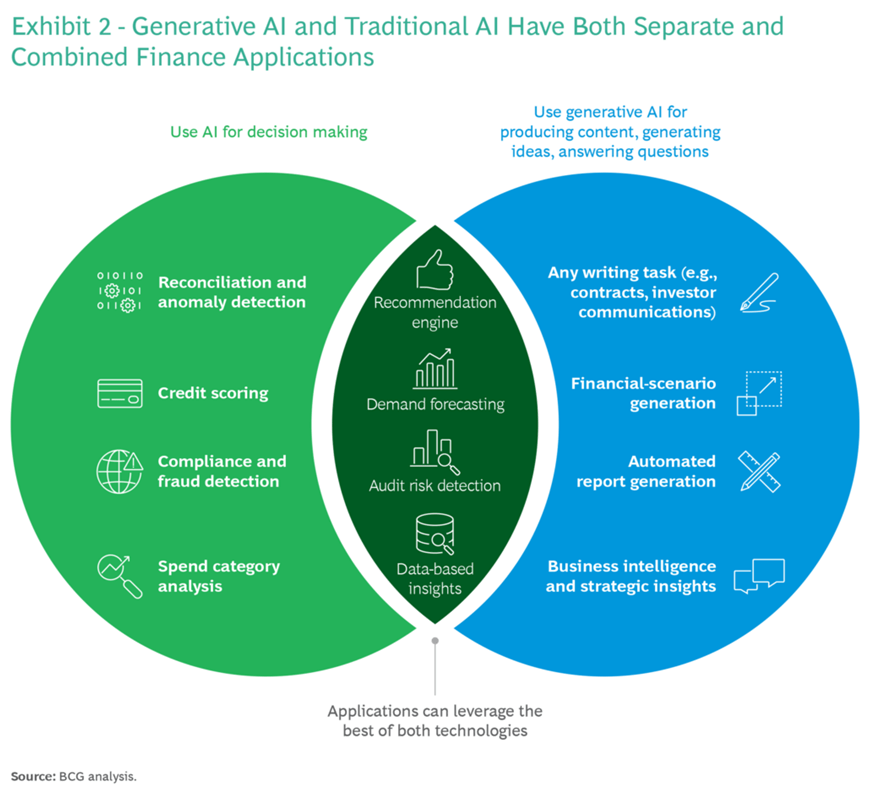

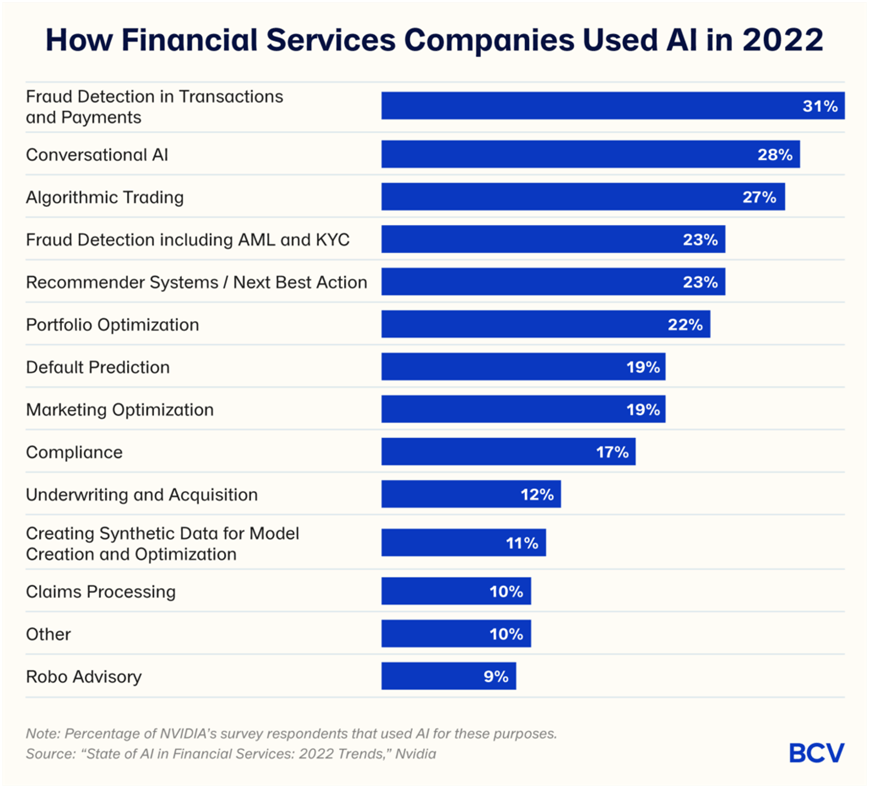

人工智慧的影響幾乎波及商業世界的各個層面,金融業也不例外,金融領域的組織預計將經歷人工智慧變革力量帶來的巨大轉變,華爾街當前依舊被視為全球金融和經濟中心,長期以來一直依賴傳統技術,但現在對人工智慧技術,尤其是生成人工智慧(GenAI)產生不小興趣。

儘管華爾街在人工智慧研究、開發和專利方面投入了數十億美元,但如果沒有足夠的保障措施,它們可能會取得進展。消費者監管機構最近的一項調查表明,華爾街人工智慧可能會導致演算法複雜性、缺乏透明度以及有偏見或虛假的訊息,可能導致下一次金融危機。消費者監督機構的調查包括對美國專利商標局 (USPTO) 的人工智慧相關專利申請的分析,發現華爾街銀行正在尋求各種應用的專利和商標,舉例來說,高盛、摩根大通和摩根士丹利正在尋求人工智慧來分析證券和投資以及預測股票價格和投資組合。

結果金融風險如影隨形

問題就在於,華爾街幾乎每家銀行都在開發自己的 ChatGPT,為客戶和員工提供財務建議,不過這令人擔憂,因為「人工智慧幻覺」的風險是使用 GenAI 的最大威脅之一,因為它可能導致有偏見或誤導性的輸出,這在金融市場可能會帶來災難。據消費者監督組織稱,人工智慧的使用可以創造複雜的新衍生品,讓投資者可以用數十億美元的垃圾債券進行賭博,這可能導致像 2008 年金融危機一樣嚴重的經濟崩潰,這些公司越多地使用自動化,並開始在更大的市場上使用它,就可能會出現一些系統性風險。

消費者監督機構在報告中呼籲州和聯邦當局進行強有力的監督。它建議進行更複雜的監控和定期審計,以防範系統性風險和「羊群效應」,「羊群效應」是指投資者傾向於跟隨和複製其他投資者行為的系統性偏見。該報告還建議人工智慧投資系統遵循與人類投資顧問相同的標準,並強制要求對人工智慧投資演算法的黑盒子數據進行外部審查。因此,加州隱私權保護局 (CPPA) 制定的規則草案允許人們選擇不使用人工智慧自動化技術進行任何財務決策,加州政府制定的規則提供了對人工智慧風險和偏見的保護,並為其他州提供遵循的模式。

自2020 年以來,與人工智慧相關的專利申請數量激增,美國專利商標局(USPTO) 的申請數量超過8 萬件。有趣的是,超過90% 的人工智慧專利申請僅由五家投資銀行提交,而這五家投資銀行也控制著所有人工智慧投資交易的一半和超過三分之二的投資交易,如果監管機構不採取行動,全球經濟可能會遭受下一次金融危機,因為華爾街頂級銀行決定使用有偏見或不可靠的人工智慧模式。

瀏覽 474 次